クレジットカードの特典プログラムはどのような構造になっているのか

インターネット向け金融インフラ企業のStripeのアドバイザーであるパトリック・マッケンジー氏がクレジットカードの特典プログラムの構造について解説する記事を投稿しました。

Anatomy of a credit card rewards program

https://www.bitsaboutmoney.com/archive/anatomy-of-credit-card-rewards-programs/

前提として、クレジットカードの収益は主に「利息」「加盟店手数料(インターチェンジフィー)」「利用者側手数料」「マーケティング」という4つの要素で成立しています。こうした収益の詳しい構造については下記の記事で解説しています。

クレジットカードはどのようにして利益を生み出しているのか? - GIGAZINE

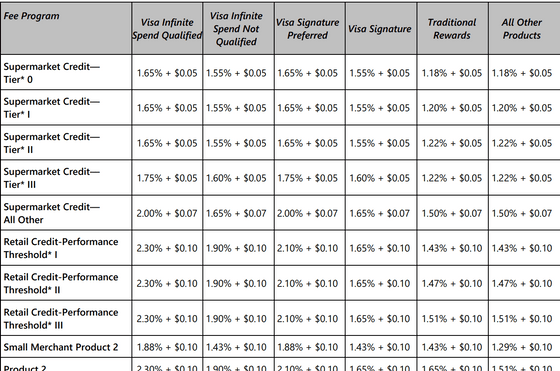

このうち、カード発行会社が特典プログラムを設定するのは主に「加盟店手数料」を稼ぐためとのこと。クレジットカードで決済が行われると、その決済金額の一部がカード発行会社に支払われます。これが加盟店手数料で、最終的な合計決済額に基づいたパーセンテージ手数料に加えて取引ごとの手数料が発生します。ただし、この手数料は一定ではなく、かなりの数の要素に基づいて設定されています。

マッケンジー氏によると、全体的な傾向としてカードのランクが高くなるほど加盟店手数料も高くなるとのこと。クレジットカードの発行会社は高いランクのカードを裕福な人々に対して売り込み、その対価を経済全体から徴収しているというわけです。

そうした優良な顧客により手数料の高い商品を決済してもらうため、カード発行会社はさまざまな特典を用意しています。

しかし、全てのクレジットカードに特典が付属しているわけではありません。その理由としてマッケンジー氏は「ユーザーごとにクレジットカードが行うべき仕事が異なる」という点を挙げています。

クレジットカードは支払い手段であると同時に、お金を借り入れる方法も提供しています。リボ払いなどクレジットカードを使用した借入がかなり高利なのは有名ですが、お金を借りる手段のうちかなりアクセスしやすい方法であり、経済的な地位の低いユーザーにとってはカードを使用する上で大きな「価値」となっています。こうしたユーザーは毎月の決済額は低いため、カード会社は主に加盟店手数料ではなく金利によって収入を得ています。

経済的な地位の低いユーザー向けのクレジットカードには基本的に特典プログラムが付属していませんが、これは加盟店手数料が特典の還元ではなく信用コストを補助するために使用されているためとマッケンジー氏は述べています。クレジットカードで行われた決済は1回払いであっても翌月などの「後払い」であり、こうした期間の信用コストが無料になっているのも特典の一つというわけです。

一方、経済的な地位の高いユーザーはクレジットカードを支払い手段として使用しています。こうしたユーザーの場合、金利収入よりも加盟店手数料がはるかに高額になるため、カード発行会社はさまざまな特典を用意して「自社のカードを使ってもらう」インセンティブが働いています。

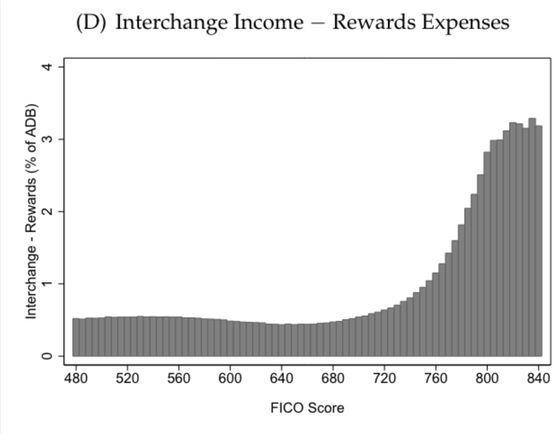

加盟店手数料から特典プログラムのコストを引いた上で、カード決済の平均日次残高に占める収益の割合を個人の信用力を評価する「FICOスコア」ごとに並べると下図の通り。スコアが高い、つまり経済的な地位の高いユーザーほど加盟店手数料の収益性が非常に高くなっていることが分かります。

クレジットカード発行会社はさまざまな特典プログラムを用意していますが、最もシンプルな特典は「キャッシュバック」です。仮に発行会社が1.4%の加盟店手数料を得る場合、1%のキャッシュバックを付ける行為は事実上のユーザー獲得コストとして収益の1%を払い、0.4%の利益を確保するという形になります。

特典プログラムが発明された当初はシンプルな構造でしたが、時代と共に競合他社からユーザーを引き抜くため「原則1%キャッシュバック、ただしガソリンスタンドでは1.5%キャッシュバック」などより複雑なプログラムが開発されていきました。こうした特典プログラムは、「1.5%」という数字でユーザーを引きつけ、メインの支払い方法としてもらうことでその他の支払いにも使用してもらい、総合的なキャッシュバック費用を「1%」ラインに近づけるという計画で設計されているとのこと。

そのほか、クレジットカード発行会社の一つであるChase BankはAmazonでの購入時に直接ポイントで支払えるようにするなど多様な報酬体系を提示することで多くのユーザーを獲得しています。Chase Bankはその他「旅行と食事を対象に3%キャッシュバック」など大きな特典を提示していますが、こうした特典が維持できるのはユーザーの多くがカードを使い分けてキャッシュバックをかき集める行為を行わず、少ないカードでさまざまな商品を決済することで総合コストを低く抑えられているためです。

なお、マッケンジー氏は細かな使い分けをしてカードの特典を最大限に活用しているユーザーが存在していることについて、「クレジットカードの特典プログラムではなく金融業界でスプレッドシートのスキルを発揮すれば明らかに3桁以上多くの収入を得られるはずだ」と述べました。

◆フォーラム開設中

本記事に関連するフォーラムをGIGAZINE公式Discordサーバーに設置しました。誰でも自由に書き込めるので、どしどしコメントしてください!Discordアカウントを持っていない場合は、アカウント作成手順解説記事を参考にアカウントを作成してみてください!

• Discord | "クレジットカード何枚持ってる?どうやって選んでる?" | GIGAZINE(ギガジン)

https://discord.com/channels/1037961069903216680/1225737900600070217

・関連記事

クレジットカードはどのようにして利益を生み出しているのか? - GIGAZINE

クレジットカードで発生した債務不履行はどのように回収されるのか? - GIGAZINE

VisaとMastercardによる小売業界の支配を破壊することは可能なのか? - GIGAZINE

「Mastercardはクレカユーザーから収集したデータの販売をやめるべきだ」という主張に電子フロンティア財団が賛同 - GIGAZINE

クレジットカード会社が集めた個人情報が信用情報機関やブローカーを通じて犯罪者に拡散されてしまっているとの指摘 - GIGAZINE

・関連コンテンツ

in メモ, Posted by log1d_ts

You can read the machine translated English article How are credit card rewards programs str….